Importance du choix du régime fiscal pour les médecins en profession libérale

Le choix du régime fiscal, BNC ou régime réel, revêt une importance cruciale pour vous, car il influence directement votre imposition fiscale et, par conséquent, votre rentabilité financière. Voici quelques raisons qui soulignent cette importance :

Impact sur la fiscalité personnelle

Le régime fiscal détermine la manière dont vos revenus seront imposés. Opter pour le régime le plus adapté peut permettre de minimiser la pression fiscale personnelle et d’optimiser la gestion de ses finances.

Flexibilité des déductions

Le choix du régime fiscal détermine la possibilité de déduire certaines charges professionnelles. Certains régimes offrent une plus grande flexibilité pour déduire un éventail plus large de dépenses, ce qui peut avoir un impact significatif sur le revenu net.

Simplicité administrative

Certains médecins préfèrent des régimes fiscaux plus simples, comme le Micro BNC, pour réduire la charge administrative. D’autres, ayant des structures plus complexes, peuvent opter pour le régime réel pour une meilleure adaptation à leurs besoins spécifiques.

Évolution de l’activité

Le choix du régime fiscal doit également anticiper l’évolution de l’activité. Ce qui est optimal au démarrage de la profession peut ne plus l’être lorsque l’activité se développe. Il est donc crucial d’adapter le régime fiscal en fonction de l’évolution de la situation.

Conformité aux seuils

Certains régimes, tels que le Micro BNC, sont soumis à des seuils de chiffre d’affaires. Dépasser ces seuils oblige à changer de régime fiscal. Il est donc important de choisir un régime qui corresponde aux perspectives de développement de l’activité.

Le Micro BNC

En quoi consiste le régime Micro BNC ?

Le régime micro-BNC permet aux personnes physiques qui exercent une petite activité non commerciale de bénéficier de formalités ultra-simplifiées au niveau social, fiscal et comptable.

Avantages et inconvénients pour les médecins libéraux

Avantages

Simplicité administrative

Le Micro BNC est réputé pour sa simplicité de gestion. Il vous dispense de l’obligation de tenir une comptabilité complexe, allégeant ainsi la charge administrative liée à la déclaration fiscale.

Calcul du bénéfice simplifié

Avec le Micro BNC, le bénéfice imposable est déterminé de manière forfaitaire en appliquant un abattement sur le chiffre d’affaires, sans avoir à détailler l’ensemble des charges déductibles. Cela simplifie grandement le processus de déclaration.

Allègements fiscaux automatiques

Le régime Micro BNC prévoit automatiquement un abattement forfaitaire pour frais professionnels. Cet abattement est calculé en pourcentage du chiffre d’affaires, ce qui permet de déduire une part importante des revenus, réduisant ainsi la base imposable.

Adapté aux revenus modestes

Le Micro BNC est particulièrement adapté aux médecins libéraux en début d’activité ou dont le chiffre d’affaires est limité. Il offre une fiscalité avantageuse pour les petites structures, permettant de démarrer l’activité sans supporter une charge fiscale excessive.

Pas de TVA à facturer

Les professionnels en Micro BNC ne sont pas assujettis à la TVA. Cela simplifie les obligations en matière de facturation et dispense de la gestion de la TVA, ce qui peut être un avantage pour certaines activités.

Ainsi, tout l’intérêt de ce régime réside dans le fait qu’il simplifie votre la comptabilité. En effet, l’absence de bilan et de toutes les contraintes liées à la comptabilité est tout simplement un avantage considérable.

Par ailleurs, les micro-entrepreneurs individuels soumis aux micro-BNC bénéficient de l’exemption à la déclaration 2035. Il s’agit d’une déclaration récapitulant les plus-values, les exonérations, les abattements, le résultat fiscal… En effet, le professionnel se contentera d’indiquer directement sur l’imprimé 2042 son chiffre d’affaires dans la déclaration globale des revenus.

Inconvénients

Limitation du chiffre d’affaires

Le régime Micro BNC est soumis à des seuils de chiffre d’affaires. Si vos revenus dépassent ces seuils, il sera obligé de basculer vers un autre régime fiscal, souvent le régime réel, ce qui peut engendrer des changements administratifs et fiscaux.

Impossibilité de déduire toutes les charges

Contrairement au régime réel, le Micro BNC n’autorise pas la déduction de charges réelles. L’abattement forfaitaire pour frais professionnels est censé couvrir l’ensemble des charges, mais il peut être insuffisant pour certains médecins ayant des dépenses professionnelles élevées.

Pas de déduction des déficits

En cas de déficit, le régime Micro BNC ne permet pas de reporter ces pertes sur les bénéfices futurs. Dans le cadre du régime réel, les déficits peuvent être reportés, ce qui peut constituer un avantage pour les médecins connaissant des fluctuations dans leurs résultats.

Calcul forfaitaire par nature d’activité

L’abattement forfaitaire pour frais professionnels est déterminé en pourcentage du chiffre d’affaires, sans prendre en compte les spécificités de chaque activité. Pour certains médecins, cela peut conduire à une sous-évaluation des charges réelles, avec un impact sur la rentabilité fiscale.

Non-assujettissement à la TVA

Si le régime Micro BNC dispense de l’obligation de facturer la TVA, cela signifie également qu’aucune déduction de la TVA sur les dépenses professionnelles n’est possible. Pour certains médecins, en fonction de leur activité, cela peut représenter un désavantage financier.

Le régime réel

Fonctionnement

Le régime réel d’imposition est un régime fiscal qui permet aux médecins libéraux de déclarer et de payer l’impôt sur leurs revenus après déduction des charges liées à leur activité.

Avantages et inconvénients pour les médecins libéraux

Avantages

Déduction des dépenses réelles

Vous déduisez vos dépenses réellement engagées. Ceci peut être le cas si vous avez :

- Des frais de déplacement importants,

- Des loyers pour un local professionnel,

- Des redevances de collaboration dans le cadre d’un contrat de collaboration,

Des cotisations à des régimes facultatifs : mutuelle, prévoyance, retraite dans le cadre de la Loi Madelin ou dans le cadre des nouveaux Plan Épargne Retraite.

Déduction des amortissements

Si vous devez investir (achats supérieurs à 600 € TTC) : matériel, véhicule ou aménagement d’un local… le régime du réel vous permet de déduire les amortissements sur ces biens chaque année.

Bénéficier d’avantages fiscaux

Le régime du réel permet de bénéficier des dispositifs réservés aux contribuables imposés selon un régime réel :

- Réduction pour frais de comptabilité et d’adhésion à une Association de Gestion Agréée (AGA),

- Crédits d’impôt formation

Exonération fiscale prévue si vous exercez dans les zones de revitalisation rurale.

Optimisation fiscale

La déduction des charges réelles permet une optimisation fiscale plus poussée. En prenant en compte toutes les dépenses professionnelles, le médecin peut réduire son bénéfice imposable et, par conséquent, diminuer son impôt sur le revenu.

Adaptabilité aux fluctuations de l’activité

Le régime réel s’adapte mieux aux variations de l’activité. En cas de fluctuations importantes du chiffre d’affaires d’une année à l’autre, vous pouvez ajuster vos charges déductibles en conséquence, ce qui n’est pas possible avec le Micro BNC.

Possibilité de déduire les déficits antérieurs

En cas de déficit, vous pouvez sous le régime réel, reporter ces pertes sur les bénéfices futurs, ce qui peut contribuer à lisser la fiscalité sur plusieurs années.

Gestion de la TVA

Sous le régime réel, vous pouvez être assujettis à la TVA. Bien que cela implique des obligations supplémentaires en termes de comptabilité et de déclaration, cela offre également la possibilité de déduire la TVA sur les dépenses professionnelles.

Pas de limitations de chiffre d’affaires

Contrairement au Micro BNC, le régime réel ne comporte pas de seuils de chiffre d’affaires. Vous pouvez donc continuer à bénéficier de ses avantages même en cas de croissance significative de leur activité.

Complexité et contraintes

Complexité administrative

Le régime réel nécessite une gestion administrative plus complexe par rapport au Micro BNC.

Obligation de tenir une comptabilité rigoureuse

Sous le régime réel, vous êtes tenus de maintenir une comptabilité rigoureuse, enregistrant toutes les transactions liées à votre activité.

Gestion de la TVA

En optant pour le régime réel, vous pouvez être assujettis à la TVA. La gestion de la TVA impose des obligations supplémentaires, telles que l’émission de factures avec TVA, le suivi des déclarations de TVA, et le respect des obligations légales en la matière.

Engagement sur une année fiscale

Une fois le choix du régime réel effectué, vous vous engagez pour une année fiscale entière. Il n’est pas possible de changer de régime en cours d’année, sauf circonstances exceptionnelles.

Possibilité de charges non déductibles

Bien que le régime réel permette la déduction d’un large éventail de charges, certaines dépenses peuvent ne pas être considérées comme déductibles. Il est essentiel d’avoir une connaissance approfondie des règles fiscales pour optimiser la déclaration.

Contraintes en cas de passage au régime réel

Si vous passez du Micro BNC au régime réel, vous pouvez être soumis à des contraintes temporaires, notamment en termes de déductions et d’amortissements. Une transition bien planifiée est donc nécessaire.

Recommandations

Conseils pour la prise de décision

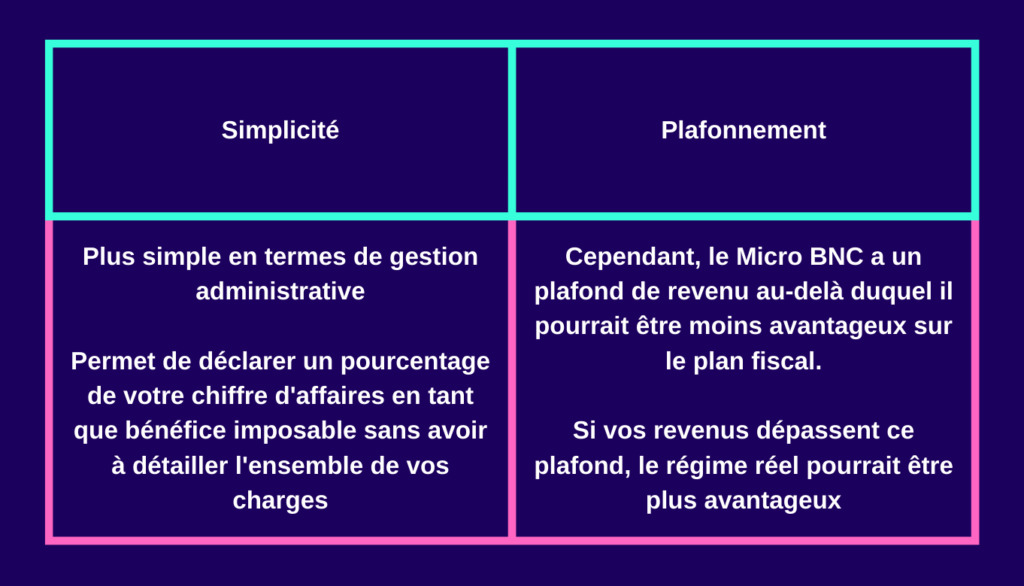

Micro BNC

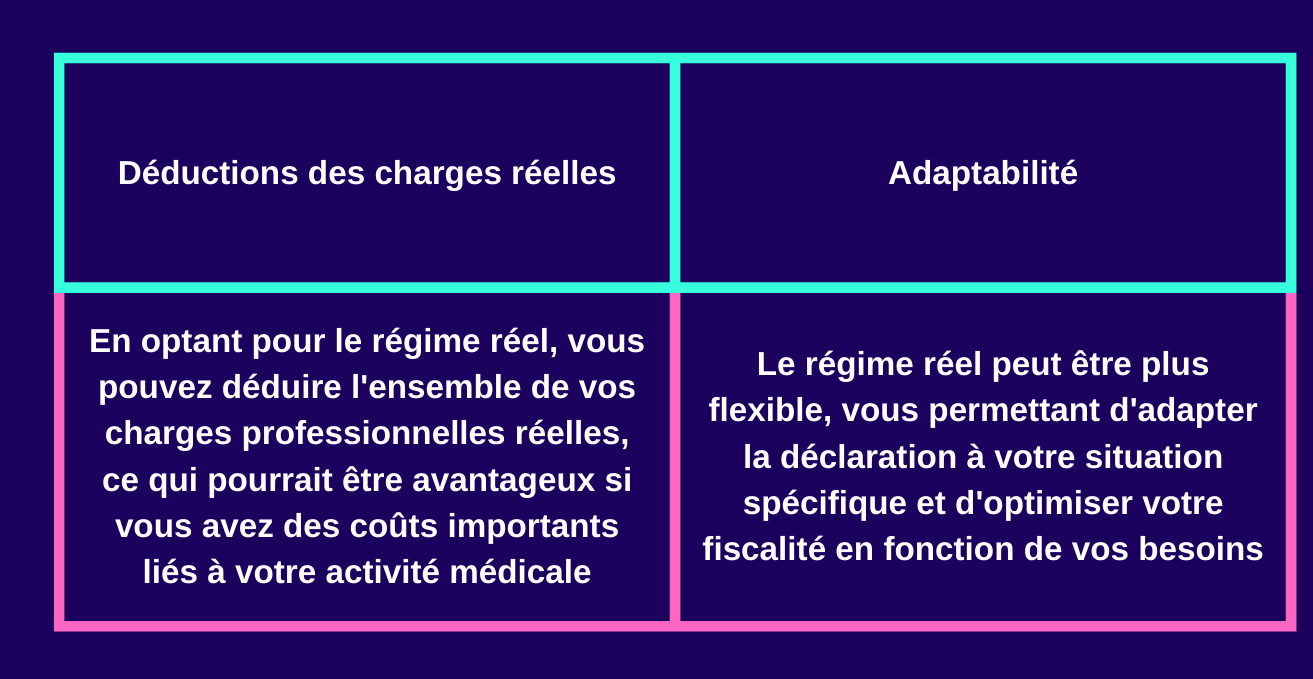

Régime réel

Ainsi, si vos revenus sont relativement modestes et que la simplicité administrative est une priorité, le Micro BNC pourrait être un bon choix. Cependant, si vous avez des charges élevées ou que vos revenus sont plus importants, le régime réel pourrait vous permettre de bénéficier de déductions plus avantageuses.